加速推進淨零目標

所需的永續融資

文/黃正忠博士(化工74、KPMG氣候變遷與企業永續服務亞太區負責人暨安侯永續發展顧問公司董事總經理)

去年底聯合國氣候大會COP26會議中全球超過450家金融機構聯合成立「淨零金融聯盟」、25個國家宣布不再進行海外石化融資、超過40個國家宣布逐步淘汰化石燃料、超過200家航運業企業宣布推進零碳船舶與燃料、6家大車廠宣布推進零碳車種、逐漸減少沒有效率的化石能源補貼已經浮上檯面。

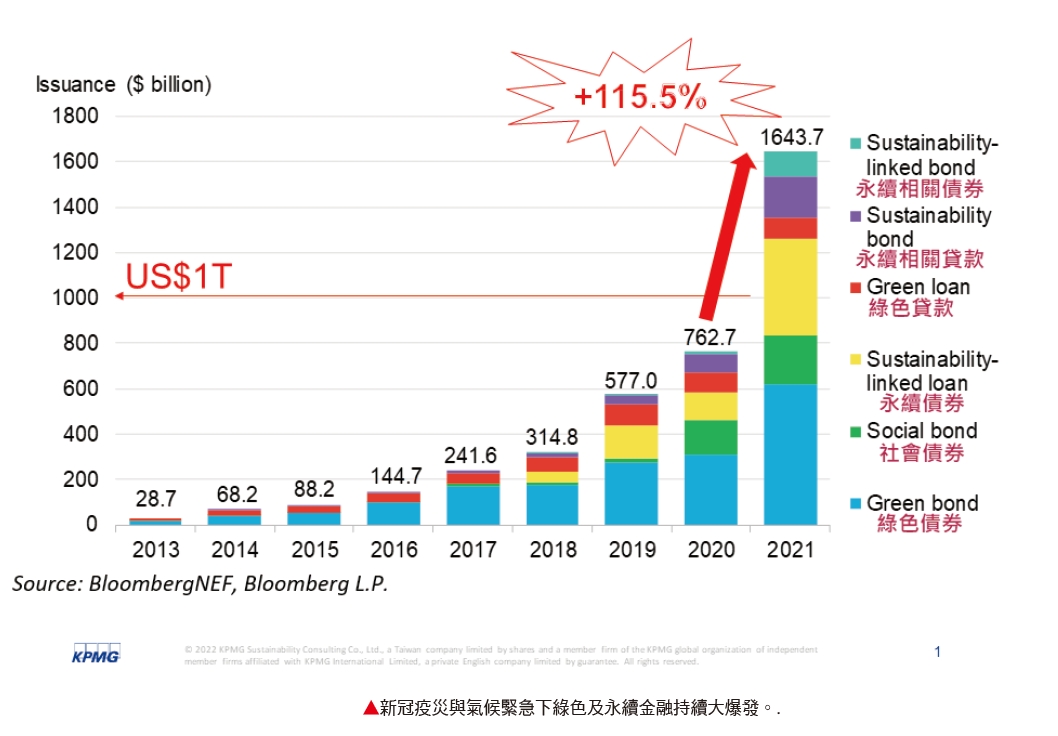

彭博(Bloomberg)在今年元月下旬發布了2021年永續融資的統計結果(如圖所示),2021全年新推出的永續融資再創歷史新高達1.6兆美元,累計融資餘額破4兆美元,主要也是反映COP26所呼籲的氣候緊急。過去十年一般認為要達控溫二度C以內,每年投入低碳領域的資本全球至少需一兆美元,然而隨著氣候變遷加速惡化,聯合國認為只有積極朝2050淨零的猛藥努力,地球才有機會逃過極端氣候帶來的毀滅。麥肯錫的分析指出,要達到淨零每年必須投入低碳轉型的資本全球至少需九兆美元。換句話說,目前到位的資金還不到百分之二十。

淨零承諾已成為金融領域的新常態,2022年有下列五項氣候金融發展重點值得關注。(1) 金融機構具體化其氣候承諾: 許多金融機構已在2021年提出淨零承諾,面對2025年和2030年中長期目標的壓力,2022年預期相關企業應提供相關氣候承諾的細節,或擴大其目標設定的範疇,例如淨零銀行聯盟(Net-Zero Banking Alliance)中的許多銀行,必須為其排放最密集的產業設定中期(2030年或更早)目標。另外,淨零資產管理者倡議(Net Zero Asset Managers Initiative)的簽署方表示,目前管理的資產只有35%被涵蓋在淨零目標之下,投資組合覆蓋率依然有很大的增長空間。(2) 低碳轉型計畫的公佈和評估: 預期2022年利害關係人將更加關注如何達成淨零承諾,對金融機構和企業而言,具有野心的轉型計畫將成為展示氣候行動決心的必要條件,也是反駁漂綠指控的關鍵。(3) 金融機構應對「實體經濟」衝擊相關的目標負責: 預計綠色投資產品(如綠色債券、永續相關借貸和綠色ETF)的推出以及對上市公司的議合將創歷史新高,而金融機構將需要積極主動地為實體經濟的轉型提供資金,尤其是支持新興市場和發展中市場的氣候調適與永續發展。(4) 更具前瞻性的數據與指標: 金融機構現今使用的大部分數據都集中在過去發生的事情上(氣候衝擊、公司業績或消費者需求),但這些數據在面臨未來的挑戰上將不再是一項好指標。前瞻性指標可以幫助評估淨零轉型中的投資風險和機會,例如評估公司或個人資產在轉型中的表現。(5) 擴大關注高碳排產業: 銀行業針對航運、交通、礦業、石化、鋼鐵、水泥及房地產等產業的低碳轉型,將投入更高的關注積極促進產業別的國際監督與變革。

國發會在三月底公布了我國的淨零路徑圖,經盤點從2022年至2030年共有9千億預算需求,預計4,400億來自國營事業投資,1,200億來自既有推動能源轉型及農業綠色給付等中長程計畫,而3,200億則是新增計畫。錢不會自動長出來,必須仰賴政治魄力與一個有牙齒的政策框架,與一個能為氣候避險與低碳興利的生態系,才能在推拉下縮短轉型的衝擊與痛苦。9千億夠不夠?做了就知道!如果台灣減碳效果不彰,氣候衝擊不減反增,低碳出口壓力持續擴大,低碳競爭力持續受挫,那麼在吃足苦頭後必然教會我們得怎麼「趕路」。

然而,今天的台灣非得要吃足苦頭才能找出正道?我們必須有勇氣脫離石油經濟的舒適圈,不然會陷入永無止境的困獸之鬥。